Roman Kurevic, Berater des Trendfolgefonds „Deutsche Aktien System“, über den erfolgreichen Einsatz von absolutem Momentum:

Hallo liebe Trendfolger,

die Hausse setzt sich also auch in dieser Woche fort. Gleich am Montag wurde unsere Verlustbegrenzung im DAX-Future, wie am Wochenende schon vermutet, erreicht:

Es gibt sicherlich schönere Signale, aber wir müssen es halt so nehmen, wie es kommt. Momentan läuft es ein wenig zäher, aber auch dies gehört dazu. Das Jahr 2020 ist aber auch sehr speziell, vor allem was die Geschwindigkeiten der Kursbewegungen betrifft. Ob dies in der Zukunft so weiter geht?

Kann natürlich niemand wissen – in der Regel kommt es dann meistens doch wieder ganz anders. Auch für diese Börsenphasen, muss man gerüstet sein. Auch wenn die Mehrheit der Kommentatoren so tut, als hätte man das Tief sehen oder fühlen können: dem ist sicherlich NICHT so. Eigentlich hat man einfach nur den großen Zeh ins Wasser gehalten und geschaut, was dann passiert.

Für einige Strategien ging das dann aber richtig in die Hose, teilweise wurden diverse Fonds nun auch geschlossen. Auch für uns hätte man sich den Corona-Crash sparen können. Der sehr schnelle Absturz war eine Herausforderung, welche unser Modell hervorragend gemeistert hat. Immerhin konnten wir erneut starke Verluste, im Gegensatz zu den Indices vermeiden. Den Rest der Geschichte kennen sie: eine schnelle Erholung setzte ein und es wurden fast alle Verluste wieder aufgeholt.

Wirklich ALLE Verluste? Leider kann man dies von unserer Strategie sicherlich (noch) nicht behaupten. Warum ist das so? Ist das Konzept gescheitert? Woran hapert es denn nun genau und wie schaut es in der Zukunft aus?

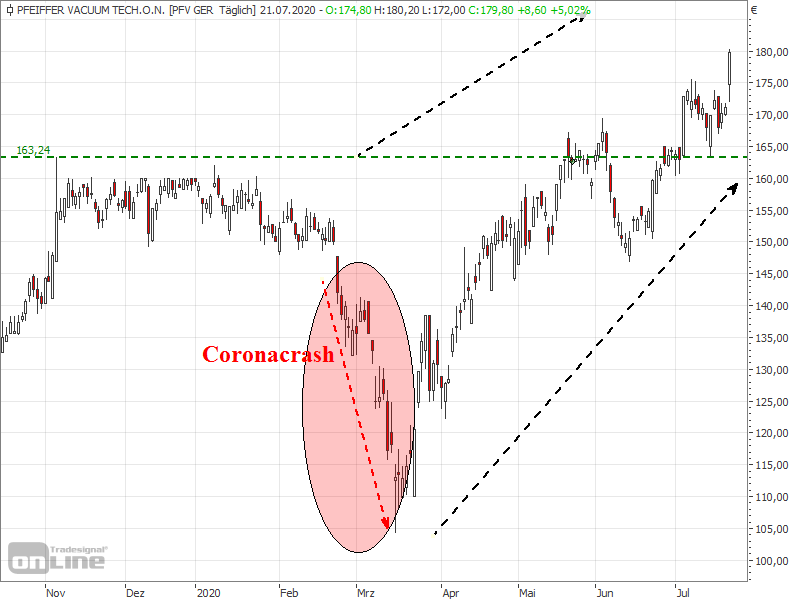

Die Begründung ist eigentlich ganz simpel: da wir nur in der Nähe von 52 Wochenhochs kaufen, gab es im April und Mai nicht sehr viele Kaufkandidaten. Gewinner waren vor allem die stärksten Verlierer im Corona-Crash: Maschinenbau, Reisekonzerne, Fluggesellschaften, Automobile und deren Zulieferer. Wir starteten die starke Erholung mit lediglich 3% Aktienquote. Erst jetzt sind wir wieder über 40% gestiegen – der DAX ist allerdings schon wieder über der 13.000er Marke. Exemplarisch mal eine Aktie – viele andere sehen ähnlich aus:

Man sieht wie stark die Aktie vor dem Absturz ist und der schwarze obere Verlauf wäre vermutlich der weitere Fahrplan gewesen. Dann kam der schnellste und härteste Absturz dazwischen, wir mussten die Aktie verkaufen und danach hat sich diese wieder sehr zügig erholt. Mitte Mai mussten wir dann auf höherem Niveau wieder einsteigen. Ist das Konzept also gescheitert? Die Antwort ist ein ganz klares NEIN – ein robustes System zeichnet sich dadurch aus, dass es verschiedene Marktzyklen erfolgreich bewältigen kann. Eher selten klappt dies perfekt, oft sind die Ergebnisse aber sehr erfreulich und manchmal hätte es bestimmt auch etwas besser laufen können. Das Modell ist allerdings nicht auf sehr schnelle Trendwechsel ausgelegt und hat hier systembedingt die größten Schwierigkeiten.

Optimal sind mindestens 9 – 12-monatige Top- oder Bodenbildungen. In dieser Zeit bilden sich neue Favoriten heraus oder die schwächeren Aktien verlassen das Universum bereits frühzeitig.

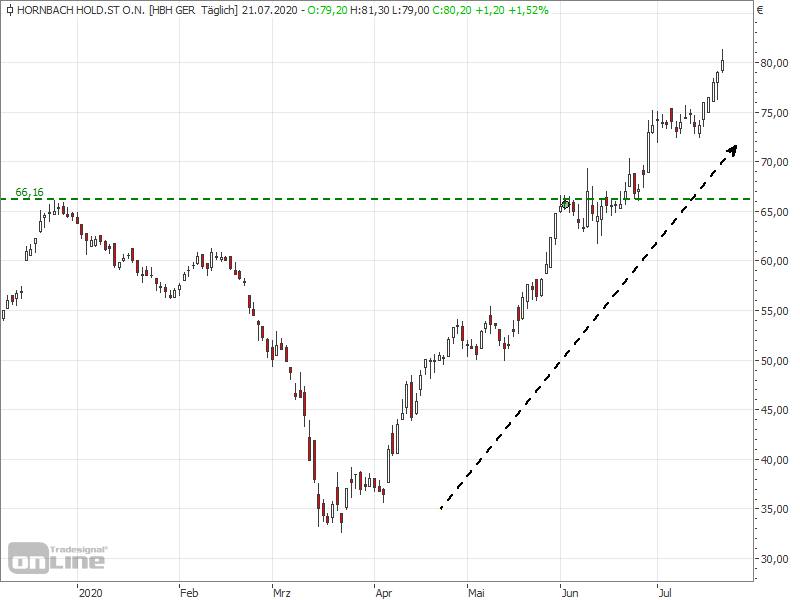

Diese Aktie war vorher nicht im Portfolio enthalten, konnte nun aber sogar vom Corona-Crash profitieren und sich erfolgreich nach oben absetzen. Die Geschwindigkeit zu Beginn einer größeren Bewegung ist also wichtig für uns – in diesem Zyklus sicherlich viel zu schnell für unser Konzept.

Wie es in der Zukunft ausschaut wissen wir leider nicht. Aber es werden sich ganz bestimmt wieder Haussen mit Baissen abwechseln. Wenn diese Phasen dann auch mal länger andauern und stärker ausfallen, werden sich die Vorzüge der Strategie deutlicher hervortreten. Historisch betrachtet war die Risikoreduzierung schon immer der entscheidende Erfolgsfaktor. Gerade in starken Börsenphasen, wird dies gerne verdrängt. Die Renditemaximierung steht dann meistens vor der Risikominimierung. Sie müssen aber Emotionen vermeiden, um langfristig und wiederholbaren Erfolg zu erzielen. Sich auf ein einziges Event zu konzentrieren, ist hierbei sehr schädlich – denn die Zukunft wird mit großer Wahrscheinlichkeit anders ablaufen.

Daher muss man als Anleger ausreichend diversifizieren, Risiken reduzieren und dies am besten in einem systematischen Prozess. Hierzu gehören feste Positionsgrößen, Risikokontrolle und halb-/jährliches Re-Balancing.

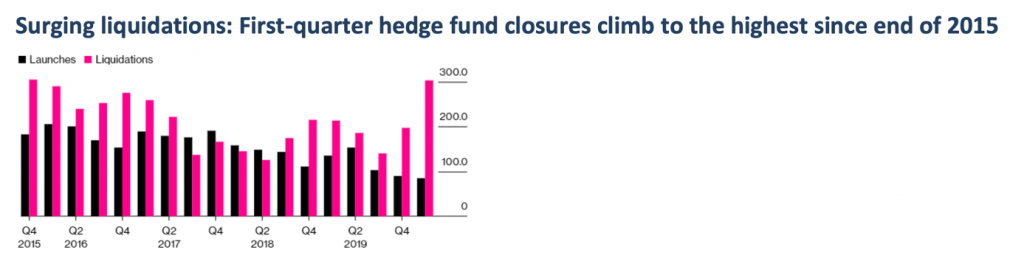

Wie schwierig die letzte Phase tatsächlich war, kann man an den Liquidationen bzw. Neugründungen von Hedgefonds erkennen. Hier gibt es scheinbar aktuell keine großen Tendenzen neue Ideen an den Start zu bringen.

Quelle: Bloomberg – https://www.bloomberg.com/news/articles/2020-06-30/quarterly-hedge-fund-liquidations-surge-to-highest-since-2015

Es ist grundsätzlich schwierig, wenn eine Handvoll Aktien die Indices dominieren. Als aktiver Fondsmanager ist man auf 10% Gewichtung pro Titel begrenzt, was allerdings auch schon eine wirklich starke Positionierung wäre. Aber selbst dann hat man nach oben hin (fast) keine Chance den Markt zu schlagen. Wehe man hat diese Titel komplett aus dem Fonds geworfen, dann wird es nämlich richtig schwer.

Der Kunde verlangt aber auch, dass man in fallenden Märkten diese Titel möglichst NICHT mehr im Bestand hat. Vielleicht erkennen Sie die Schwierigkeit auch selbst?! Deswegen werden die meisten Fonds sehr lange an diesen Positionen festhalten, auch wenn es mal richtig in den Börsenkeller geht. Lieber nach unten hin gemeinsam verlieren, als nach oben nicht dabei zu sein.

Wenn ein Anleger damit leben kann, sollte er passiv investieren. Dort erhält er das Gleiche nur kostengünstiger. Wer aber nicht mit starken Verlusten leben möchte, aber positive Aktienrenditen vereinnahmen möchte, der muss bereit sein einen Vertrauensvorschuss zu verteilen. Denn jede Strategie benötigt auch eine gewisse Zeit, um den entsprechenden Vorteil auch ausspielen zu können.

In trends we trust!

Beste Grüße

Roman